Bien sûr vous ne croyez pas tout ce que disent les banques. Le problème est que ne pas tout croire ne sert pas à grand-chose si vous ne savez pas ce qui est vrai et ce qui ne l'est pas. Voici deux exemples.

L'illusion graphique

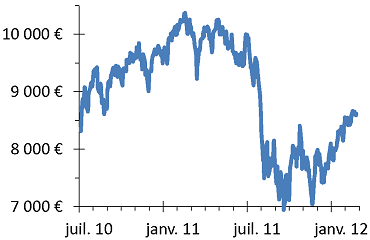

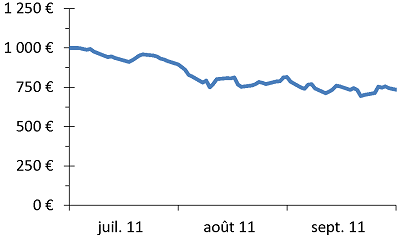

La figure ci-dessous montre l'évolution de deux investissements. Lequel des deux préférez-vous ? celui de droite ? Je le savais. Celui de gauche est beaucoup trop volatil, cette énorme chute de cours est vraiment intolérable.

Figure : L'évolution de deux investissements.

Les deux graphiques montrent pourtant exactement la même chose : l'évolution de l'indice CAC40 (indice d'actions françaises) en 2011. Alors pourquoi avez-vous choisi immédiatement celui de droite ? Parce qu'il a une échelle de temps resserrée et une ordonnée très longue, alors que l'autre fait l'inverse. La chute de cours de 30 % de l'été 2011 (pour la France, la plupart des autres pays ont moins perdu, d'où l'intérêt de la diversification géographique) est quasi invisible à droite, où l'on perçoit à peine une légère baisse. Méfiez-vous de ce genre de tour de passe-passe graphique.

De plus, les montants sont différents. À gauche, le placement initial étant de 10 000 € la perte est de 3 000 €, alors que le graphique de droite avec son investissement initial de 1 000 € semble faire perdre dix fois moins. J'ai tendance à utiliser un capital initial de 10 000 € dans mes descriptions — ni dérisoire (perdre 20 % c'est perdre 2 000 €) ni inaccessible pour la majorité (comme pourrait l'être 100 000 €).

Vous remarquerez aussi que sur la figure de gauche, la valeur finale de l'indice est égale à sa valeur initiale. Certes il y a eu une chute de 30 % (y compris une abrupte dégringolade de 20 % en a peine plus d'un mois), mais sur un an et demi il n'y a pas eu de perte. (Voir aussi Qui a peur du krach de 1929 ?)

Le prix de la qualité

Payer plus cher pour de la qualité peut valoir le coût : payer deux fois plus pour un objet qui durera cinq fois plus longtemps, c'est un bon investissement. Mais les placements financiers ne suivent pas cette règle. Pourquoi les placements sont-ils différents ? Parce que la qualité d'un placement financier, c'est ce qu'il rapporte. Et plus il est cher, moins il rapporte. Donc plus cher égale de moins bonne qualité. Un placement qui a 2,2 % de frais annuels vous coûte 2 % de plus par an qu'un placement avec 0,2 % de frais. Pour raporter plus net de frais, il devrait rapporter annuellement 2 % de plus — un petit miracle.

Quand je dis qu'avec les placements financiers, la meilleure qualité c'est souvent le prix le plus bas, je ne parle pas de low cost ni d'hard discount. Je ne dis pas non plus qu'un produit nettement moins cher peut être presque aussi bien. Ce que je dis, c'est qu'en moyenne entre deux placements financiers similaires (par exemple deux fonds en actions de grandes entreprises de la zone euro), le moins cher est le meilleur. Et sur le long terme, la différence est saisissante.

Quand on vous vante des placements de grandes marques, on insinue que c'est une preuve de qualité. (Marques dont vous n'aviez peut-être jamais entendu parlé, mais bon, on vous dit que ce sont des grandes marques, alors ça doit être vrai.) Or avec les placements financiers la preuve de qualité ce sont des frais réduits, et une grande marque est toujours chère.

août 2015